하반기 국내 국채 시장은 장기물 금리의 상승 유인이 감소할 수 있다는 전망이 나왔다. 한국은행의 연내 기준금리 인하 검토 시사와 국고채 추가 발행 축소, 외국인의 매수세가 이어지면서다.

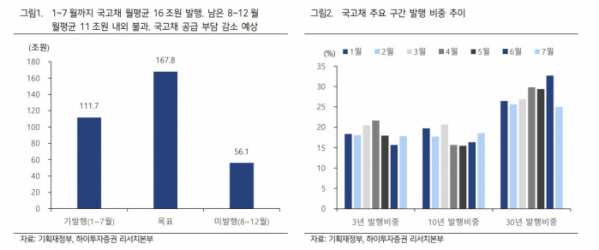

19일 하이투자증권은 "국고채 물량 부담은 확실히 적다. 올해 7월까지 국고채 발행 규모는 111조7000억 원으로 목표 발행액 167조8000억 원 중 67%를 충족했다"며 "1~7월까지 월평균 발행액도 16조 원 수준이었으며 남은 8~12개월 동안 월간 국고채 발행 규모는 11조 원 내외로 점진적으로 줄어들 것으로 예상한다"고 짚었다.

국고채 공급 시장은 하반기 중 금리에 우호적 재료로 작용할 전망이다. 현재 세수 부족으로 추경 및 적자 국채 추가 발행 가능성 제기되고 있으나, 연내 현실화될 가능성은 낮다. 정부의 재정건전화 의지 등을 고려할 때 세수 부족분에 대해 가용재원과 한국은행 차입금 등을 활용할 수 있으나 전액 조달은 어려울 것이다.

한국은행은 7월 금융통화위원회에서 '기존 연내 인하 미검토 → 당분간 (향후 3개월 내) 인하 결정 어려울 것'으로 미묘한 입장 변화를 나타났다. 또한, 한국은행은 '연내 금리 인하를 기대하지 말라'는 해석에 대해 '비약'이라고 해명해 향후 상황에 따라 인하도 가능할 수 있다는 여지를 남겼다.

김명실 하이투자증권 연구원은 "향후 물가 지표가 2%로 수렴하는 과정이 포착될 경우 연준과 달리 연내 인하 컨센서스는 충분히 만들어질 수 있다는 판단이다. 적어도 올해 4분기 중으로는 인하 검토를 시작할 것으로 보이며, 실제 인하는 내년 1분기 중일 것"으로 예상했다.

외국인의 원화채 투자도 눈에 띈다. 외국인의 올해 7월까지 원화채 누적 순매수는 60조 원 규모다. 김 연구원은 "특히 외국인은 기존과 달리 30년물과 같은 초장기 국고채를 매월 1조 원 넘게 연속 매수하며 다른 투자기관들 대비 듀레이션 확대에 적극적이었다"며 "이로 인해 외국인 보유 듀레이션은 연초 4.32년에서 7월 현재 기준 4.92년으로 크게 확대됐다. 하반기에도 외국인의 장기 국고채 투자는 계속될 것"으로 전망했다.

그러면서 "국내 주요 기관들의 대기 수요가 충분한 상황에서, 미국 연준과 한국은행의 긴축 전환 시점과 맞물리며 장기물 금리의 상승 유인은 감소할 것으로 전망한다. 또한, 하반기 국고채 발행량 감소 등 공급 측면에서 우호적 여건도 형성될 수 있어 국내 기준금리 인하 시점 임박 전까지 장단기 스프레드 축소 압력 발생할 것"으로 예상했다.

![“나야, 모기” 짧은 가을 점령…곧바로 극한 한파 온다 [해시태그]](https://img.etoday.co.kr/crop/140/88/2083528.jpg)

!["우승자 스포일러 사실일까?"…'흑백요리사', 흥미진진 뒷이야기 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2083535.jpg)

!["요즘 골프 안 쳐요"...직장인에게 가장 인기 있는 운동은? [데이터클립]](https://img.etoday.co.kr/crop/140/88/2083494.jpg)

![중소형사 부동산PF 부실 우려 커진다…다올투자증권 건전성 부실 1위[레고랜드 악몽 소환할까③]](https://img.etoday.co.kr/crop/140/88/2080018.jpg)

![[단독] 추천 포즈도 알려준다… 진화하는 삼성 갤럭시 AI 카메라](https://img.etoday.co.kr/crop/140/88/2049598.jpg)

![2차전지 대반등은 여기서부터? 양극재 주가 이끌 핵심 모멘텀 말씀드립니다 #에코프로 #엘앤에프 #포스코홀딩스 #lg화학 ㅣ 윤석천 경제평론가 [찐코노미]](https://i.ytimg.com/vi/a0IX3I6f6_I/mqdefault.jpg)

![중소형사 부동산PF 부실 우려 커진다…다올투자증권 건전성 부실 1위[레고랜드 악몽 소환할까③]](https://img.etoday.co.kr/crop/85/60/2080018.jpg)

![[찐코노미] “2차전지 반등은 여기서부터”…양극재 주가 이끌 핵심 모멘텀은?](https://img.etoday.co.kr/crop/300/170/2083562.jpg)

![건군 76주년 국군의날 기념식 [포토]](https://img.etoday.co.kr/crop/300/190/2083735.jpg)