NH투자증권은 KG이니시스에 대해 양호한 계열사 업황으로 가맹점 거래대금 감소가 미치는 영향은 제한적일 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 1만6000원에서 1만2000원으로 하향 조정했다. 전 거래일 기준 종가는 9610원이다.

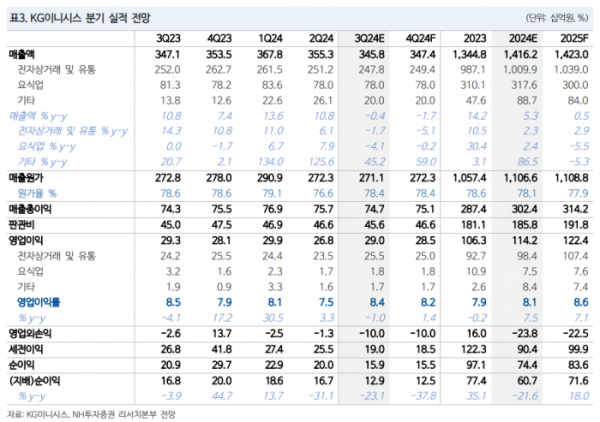

5일 윤유동 NH투자증권 연구원은 “티메프 관련 손실을 3분기 실적 반영 예정이며 여행상품·상품권 환불액은 미정”이라며 “중소형·호스팅, 여행·항공·티켓 익스포저가 높은 만큼 가맹점 거래대금 감소 가능성을 고려해 향후 실적을 보수적으로 추정한다”고 했다.

그는 “단기간에 결제 부문의 타격은 불가피하지만, 오랜 업력과 시장지배력을 바탕으로 중장기 상위 사업자로서의 지위 확보는 변함없을 전망”이라며 “특히 현시점에서는 결제 부문 외의 사업을 영위하는 다양한 계열사를 보유하고 있음이 장점으로 작용하고 있다”고 했다.

윤 연구원은 “다행히 올해 상반기 계열사 사업 호조가 지속 중”이라며 “올해 상반기 매출은 교육(KG에듀원) 322억 원, 요식업(할리스F&B) 1616억 원으로 연간 연결기준 실적에서 전자상거래 하락은 상쇄 가능한 수준”이라고 했다.

그는 “KG이니시스는 선불업과 PG 라이선스를 모두 보유하고 있으며 9월 시행 예정인 전금법 개정안에 대해 인지하고 있다”며 “향후 관련 내용 구체화될 경우 이에 대비할 예정”이라고 했다.

또 그는 “비우호적인 외부 환경이 지속되고 있으나, 밸류에이션은 올해 주가순자산비율(PER) 4.4배, 내년 3.7배 수준인 저평가 상태로 긍정적인 시각을 유지한다”고 했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2099221.jpg)

![스타벅스 2025 다이어리 시즌…연말 겨울 굿즈 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2099212.jpg)

![매달 마지막 수요일은 영화도 공연도 싸게, '문화가 있는 날' [십분청년백서]](https://img.etoday.co.kr/crop/140/88/2099237.jpg)

![“국가가 비트코인 사야”…金처럼 ‘전략 자산’ 실현 가능성 주목 [어게인 트럼프]](https://img.etoday.co.kr/crop/140/88/2057053.jpg)

![[오늘의 주요공시] 미래에셋증권·현대백화점·SK온 등](https://img.etoday.co.kr/crop/85/60/2099331.jpg)

![[급등락주 짚어보기] 제노코, AP위성 우주항공株, 트럼프 당선에 머스크 수혜 ‘上’](https://img.etoday.co.kr/crop/85/60/2099264.jpg)

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2099221.jpg)

![예결위 종합정책질의 첫날, 답변하는 한덕수 총리 [포토]](https://img.etoday.co.kr/crop/300/190/2099308.jpg)