고정이하여신비율 7.72%...7년만에 최고

페퍼, 상상인 등 대형 저축은행도 '88클럽' 퇴출

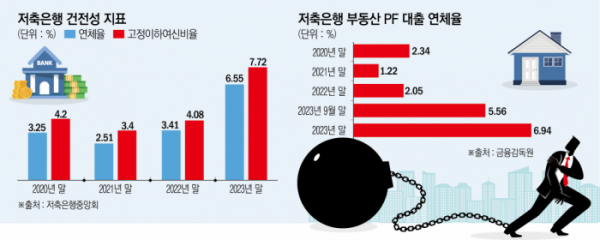

우량하고 건전한 저축은행인지를 판단하는 기준으로 ‘88클럽’이 있다. 2006년 8월 시행된 이 제도는 최근 부동산 프로젝트파이낸싱(PF)로 저축은행 부실 위험 문제가 불거지면서 다시 주목받고 있다. ‘튼튼한 은행’의 지표로 불리는 88클럽 저축은행에 해당하는 저축은행이 지난해 말 기준 전체 79개 중 절반 수준에 그쳤다. 전년보다 34곳이나 줄어든 수치다. 그만큼 업권 건전성이 크게 후퇴했다는 의미다. 부실채권이 급증했기 때문인데 문제는 향후 경제 전망도 녹록지 않다는 데 있다. 부동산 PF 연체율이 높고 경기침체시 가장 먼저 타격을 받는 서민이 주거래대상인 저축은행의 위기감이 고조되는 배경이다.

18일 금융감독원 정보통계시스템에 따르면 지난해 말 기준 전국 79개 저축은행 중 88클럽에 속한 곳은 41개로 집계됐다. 전년 말(75개)과 비교해 34곳이나 탈락했다. 전체 저축은행 중 절반만 ‘튼튼한 은행’에 해당된다는 의미로도 해석된다.

88클럽은 국제결제은행(BIS) 자기자본 비율이 8% 이상이고, 고정이하여신 비율이 8% 이하인 저축은행 집단을 말한다. BIS비율은 자기자본에서 위험자산의 비중을 따져보는 지표로 5% 이하로 떨어지면 금융감독원이 ‘적기시정조치’에 나선다. 고정이하여신 비율은 보유 자산 중 채권 회수에 위험이 발생했거나 사실상 회수가 불가능한 자산의 비중을 의미한다. 이 제도의 적용대상을 판가름하는 핵심 기준인 BIS비율은 지난해 모두 79개 저축은행이 8%를 넘겼다. 하지만, 고정이하여신비율 기준(8% 이하)에 맞는 저축은행이 75개에서 41개로 떨어졌다.

지난해 전체 저축은행의 고정이하여신은 8조387억 원을 기록했다. 고정이하여신 규모가 8조 원을 넘어선 것은 지난해가 처음이다. 고정이하여신비율은 7.72%였다. 이 비율이 7%대를 찍은 것은 2016년 이후 7년 만이다. 고정이하여신은 3개월 이상 연체된 대출로 통상 부실채권으로 분류된다. 고정이하여신 비율이 높을수록 금융사의 여신 건전성이 악화한 것으로 판단한다.

중소형사 뿐만 아니라 몸집이 큰 중대형 저축은행들까지 고정이하여신비율 관리가 제대로 이뤄지지 않았다. 자산규모 6위에 해당하는 페퍼저축은행(12.86%)과 9위에 해당하는 상상인저축은행(15.05%)의 이 비율이 지난해 8%를 넘어섰다. 5대금융지주 계열사인 KB저축은행(10.11%)와 NH저축은행(8.85%)도 88클럽에서 퇴출당했다.

부실채권이 높아진 이유는 저금리 때 불티나게 팔았던 부동산 PF가 부동산 경기가 꺾이면서 대출금이 제 때 회수되지 않고 있어서다. 또 개인 사업자 연체채권이 크게 증가한 것도 있다. 금융위는 2020년 6월부터 ‘개인연체채권 매입펀드’ 협약을 통해 금융사의 개인 무담보 연체채권을 한국자산관리공사(새출발기금)에만 매각하도록 했다. 과잉추심을 방지하고 개인채무자의 재기를 지원하기 위한 취지다. 하지만 금융사들은 정부의 규제로 부실채권 매각이 어려워졌다며 불만을 제기하고 있다.

한편, 금감원은 다음주부터 건전성이 악화된 저축은행을 선별해 연체율 현장점검에 나설 계획이다.

![1인 가구 청년들을 위한 다양한 소통 프로그램 '건강한 밥상' [십분청년백서]](https://img.etoday.co.kr/crop/140/88/2096058.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2096164.jpg)

![“금투세, 폐지 대신 공제 늘리자”…野 ‘절충 법안’ 속속 발의 [관심法]](https://img.etoday.co.kr/crop/140/88/2096148.jpg)

![尹, 北ICBM 발사에 "강력 대응"…고체연료 주요 부품 北 수출 금지[종합2보]](https://img.etoday.co.kr/crop/140/88/2095889.jpg)

![2차전지 새로운 주도주 등장하나, 분야별 탑픽은 '이것' ㅣ 이창환 iM증권 영업부장 [찐코노미]](https://i.ytimg.com/vi/ZiFpzTXCCMY/mqdefault.jpg)

![[종합] ‘고려아연’ 결국 칼 빼든 금감원 “공개매수·유상증자 부정거래 가능성”](https://img.etoday.co.kr/crop/85/60/2096226.jpg)

![[종합]정부가 벌린 예대금리차…한 달 만에 0.73%p↑](https://img.etoday.co.kr/crop/85/60/2096147.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/300/170/2096164.jpg)

![함용일 금감원 부원장, 고려아연 경영권 분쟁 등 자본시장 현안 관련 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2096151.jpg)