“엔화 절하…달러기준 한국 증시가 일본보다 수익률 월등”

“지난해 이미 경기침체 경험…금융장세 → 실적장세로 이동”

“변동성지수 하락은 강세장 초입 시그널”

미국 뉴욕증시와 일본 증시가 최고치를 경신하고, 코스피지수의 주가수익비율(PER)이 16배를 웃돌면서 증시 고점 우려가 조심스럽게 고개를 들고 있다.

그러나 증권가에서는 단기 과열을 시사하는 각종 지표에도 과열이 아닌 강세장 초기 ‘주가 모멘텀강화 신호’라는 시각을 보인다. 금융장세에서 실적장세로 넘어가며, 시장 분위기가 비관론에서 낙관론으로 넘어가고 있다고 분석이다.

15일 한국거래소에 따르면 코스피지수 PER은 16.15배를 기록했다. 5월 13배를 돌파한 이후 한 달 만인 이달 9일부터 16배를 웃돌고 있다. 코스피지수는 이달 12일 장중 2650포인트를 터치하며 연중 최고점을 기록했다.

미국 S&P500지수와 일본 닛케이지수도 잇달아 최고치를 경신하고 있다. S&P500지수는 4300포인트를 돌파하며 13개월 만에 최고치를 갈아치웠다. 닛케이지수도 1990년 7월 이후 처음으로 3만3000선을 넘겼다. 최근 한국 증시와 미국 증시의 동조화 현상이 높아진 상황에서, 미국 증시의 투자 심리를 측정하는 CNN의 공포와 탐욕 지수가 80포인트로 2월 1일 이후 최고치를 기록했다는 점 등이 증시 고평가 우려를 부추긴다.

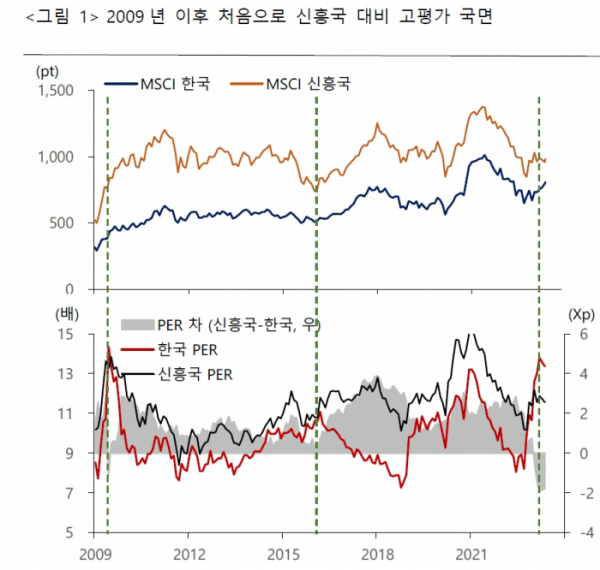

그러나 증권업계는 코스피가 단기 조정을 받을 수 있지만, 상승 여력이 더 크다고 보고 있다. 국내 증시의 12개월 예상 PER은 신흥국(MSCI 기준 약 12배) 대비 고평가 국면이 지속되고 있다. 신흥국 대비 고평가 국면은 2009년 6월 이후 처음이다. 신흥국 대비 한국증시의 PER 고평가는 과거 사례상 좋은 비중확대 기회였다. 외국인투자자는 고(高) PER를 활용한 역투자전략을 시행해 왔다. 대표적으로 삼성전자의 12개월 예상 PER은 23.1배이나 13~24개월 예상 PER은 12.8배로 장기 이익성장성이 기대된다는 점에서 현재의 고평가 부담을 이겨냈다.

곽병열 리딩투자증권 연구원은 “과거 2차례의 신흥국 대비 고평가 국면 진입은 모두 국내 증시의 중장기 비중 확대에 대한 긍정적인 시그널이었다”며 “고 PER에 사서 저 PER에 파는 즉 ‘지금은 비싸더라도 앞으로 싸다면’ 중장기 성향의 외국인 수급개선을 충분히 유인했던 것으로 추정된다”라고 분석했다.

33년 만에 3만3000포인트를 돌파한 일본 닛케이지수와 비교해서도 코스피가 우위 국면이라는 분석도 나온다. 닛케이의 엔화 기준 수익률은 전체 시장이나 선진국 대비 우월하고, 원화 기준 코스피보다도 좋은 것은 사실이나 달러기준으로 보면 상대 성과가 좋지는 못하다는 것이다.

한상희 한화투자증권 연구원은 “MSCI 일본의 엔화 기준 올해 닛케이지수 수익률은 17%로 양호하지만, 달러로 보면 성과는 9%로 크게 준다”며 “올해 들어 엔화가 절하됐기 때문이다”라고 설명했다. 이어 “달러 기준 올해 지역별 주가 성과를 보면, 나스닥의 상대 수익률이 17%로 가장 좋고 한국이 2등이다”라고 덧붙였다.

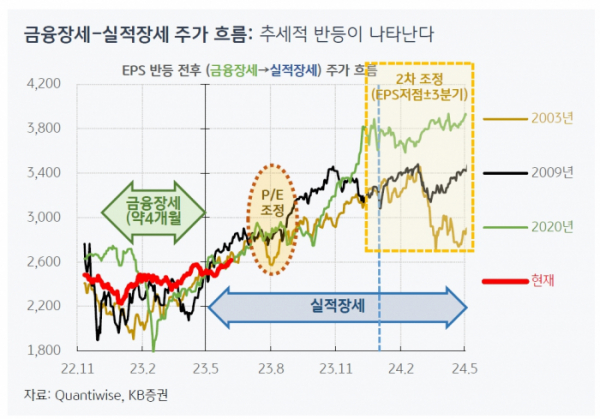

KB증권은 이미 한국 경제가 지난해 경기침체를 겪고, 작년 말부터 반등하고 있다며 5월부터는 금융장세에서 실적장세로 넘어갔다고 평가했다. KB증권은 하반기 코스피 타깃을 기존 2800포인트에서 2920포인트로 소폭 상향조정했다.

이은택 KB증권 연구원은 “실적장세에선 추세적 주가 상승이 나타나는데, 첫 8개월 수익률은 25~30% 정도다”라며 “현재 코스피로 환산하면 연말에 3000포인트 중반을 찍는다는 건데, 다만 이번에 서비스 사이클이 뒤늦게 둔화하고 있어 이보단 낮을 것이다”라고 내다봤다. 이어 “7~9월쯤 ‘경기 우려’로 조정이 나타날 수 있지만, 조정폭은 5~10% 이내에 그칠 것”이라고 예상했다.

주식시장의 강세가 지속되며 위축됐던 투자심리 지표도 빠르게 개선되는 모습이다. 시가총액 대비 대차잔고와 공매도잔고 모두 6월 들어 감소했다. 특히, 코스피지수가 박스권을 상향돌파하자 공매도잔고가 급감하면서 숏커버링(빌린 주식을 되갚기 위한 매수)이 발행한 것으로 추정된다. 비관론이 팽배했던 시장 분위기에서 점차 낙관이 고개를 들고 있는 상황이 반영된 흐름이라는 평가다.

‘공포지수’라 불리는 코스피200 변동성지수(VKOSPI)도 펜데믹 이후 최저치에 도달했다. 코스피200 변동성지수는 이달 9일 13.16포인트까지 내려가며 2021년 7월 16일 13.23포인트 이후 가장 낮은 숫자를 기록했다. S&P500도 4300포인트에 도달하는 과정에서 미국 증시의 위험자산 회피(risk-off) 심리를 대변하는 변동성 지수(VIX)는 13.8까지 하락했다.

김성환 신한투자증권 연구원은 “최근의 VIX 하락을 과열과 역신호(=매도신호)로 보지 않는다”며 “지금은 강세가 장기간 누적된 상황이 아니라 강세장의 초입이다. VIX의 하락은 주가가 모멘텀을 더했다는 의미로 볼 필요가 있다”라고 진단했다.

![최장 10일 연휴…내년 10월 10일 무슨 날? [데이터클립]](https://img.etoday.co.kr/crop/140/88/2097539.jpg)

![사생활부터 전과 고백까지…방송가에 떨어진 '일반인 출연자' 경계령 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2097516.jpg)

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

![[종합] 금투세 소멸에 양대 지수 급등 마감…외인·기관 코스닥 ‘쌍끌이 사자’](https://img.etoday.co.kr/crop/140/88/1961259.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![전문가ㆍ금융업계 평가와 앞으로 바라는 금융위원장 [김병환號 100일]](https://img.etoday.co.kr/crop/85/60/2093864.jpg)

![[종합]'금융 컨트롤타워 재확인' 강한 리더십 통했다[김병환號 100일]](https://img.etoday.co.kr/crop/85/60/2097645.jpg)

![취임 후 공식발언 '대출 126번ㆍ은행 97번'…가계부채 해결 진두지휘'[김병환號 100일]](https://img.etoday.co.kr/crop/85/60/2094723.jpg)

![[급등락주 짚어보기] 노랑풍선·참좋은여행, 中 무비자 입국 허용에 ‘上’…네이처셀↑](https://img.etoday.co.kr/crop/85/60/2097646.jpg)

![[오늘의 주요 공시] SK이노베이션ㆍ한국타이어ㆍ엔씨소프트ㆍ지누스 등](https://img.etoday.co.kr/crop/85/60/2096304.jpg)

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/300/170/2097489.jpg)

![서울시립 김병주도서관 착공식 현장 나서는 김병주 MBK 파트너스 회장 [포토]](https://img.etoday.co.kr/crop/300/190/2097597.jpg)