정부의 강력한 가계대출 규제로 대출 수요가 줄어 시중은행이 발행하는 은행채 규모가 감소한 것으로 나타났다.

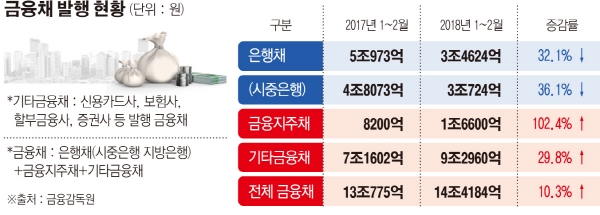

27일 금융감독원이 발표한 ‘2월 기업 직접금융 조달실적’ 결과에 따르면 올해 1~2월 은행채 발행규모는 3조4624억 원으로 지난해 같은 기간(5조973억 원)보다 32.1% 줄었다.

특히 지방은행을 제외한 시중은행 은행채 발행 규모가 큰 폭으로 줄었다. 올해 1~2월 시중은행은 은행채를 3조724억 원 발행했는데 이는 지난해 같은 기간(4조8073억 원)보다 36.1% 줄어든 규모다.

같은 기간 지방은행은 은행채 2900억 원 발행에서 3900억 원 발행으로 규모가 늘었다. 다만 지방은행도 최근 들어 은행채 발행을 줄이고 있다. 지난달 지방은행 은행채 발행 규모는 1200억 원으로, 전달인 2700억 원보다 55.6% 급감했다.

반면 은행채를 제외한 금융지주채, 기타금융채(신용카드사, 할부금융사 등)는 발행 규모가 늘었다. 올해 1~2월 금융지주채 발행 잔액은 1조 6600억 원으로 전년 같은 기간보다 102.4% 증가했다. 신용카드사 등이 발행하는 금융채 규모도 같은 기간 29.8% 늘었다.

유독 은행채 발행 규모만 감소한 데는 정부의 강력한 가계대출 억제책으로 은행권 대출 수요 감소가 영향을 줬다는 분석이다. 은행 입장에선 가계대출 증가율이 둔화되다 보니 은행채 등으로 자금 조달할 요인이 줄어든 것이다. 미국발 금리인상 예고로 지난해 은행채 발행을 늘린 데 따른 기저효과도 발생했다는 것이 은행권 분석이다.

시중은행 관계자는 “미국 금리인상 등에 따라 지난해 은행채를 선 발행해서 올해 초 상대적으로 발행 규모가 낮게 보이는 측면이 있다”고 말했다.

다만 현재로선 예대율 규제 강화가 은행채 발행 감소에 영향을 주지 않았다고 당국은 분석했다.

예대율은 예금액 대비 대출액 비율로 은행들은 은행감독 규정상 100% 이하로 관리해야 한다.

올 하반기부터는 가계대출에 가중치 15%를 높이는 더 강화된 예대율 규제가 시행된다. 이에 은행들은 가계대출을 줄이거나 분모인 예금 잔액을 늘려야 한다. 이에 자금조달상 대체 관계에 있는 은행채 발행 대신 예수금 확보에 나선다는 분석이 나왔었다.

금감원 관계자는 “전반적인 대출 규제 속에서 (대출) 수요 감소가 은행채 발행이 줄어드는 데 영향을 줬다고 봐야 한다” 며 “예대율 산정 방식의 변화는 올 초 은행채 발행 축소와 직접적으로 연관돼 있다고 보기는 힘들지만, 향후에는 은행채 감소에 영향을 줄 수 있을 것”이라고 말했다.

![[알림] 이투데이, '2024 CSR 영상공모전'... 27일까지 접수](https://img.etoday.co.kr/crop/140/88/2076324.jpg)

![고프코어? 러닝코어!…Z세대가 선택한 '못생긴 러닝화'의 정체 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2077754.jpg)

![추석 연휴 극장가 이 영화 어때요 '베테랑2'·'그녀에게' 外[시네마천국]](https://img.etoday.co.kr/crop/140/88/2077212.jpg)

![글로벌 선점을 위한 2차전지 기업 투자 동향 알려드립니다. 불확실성 강해진 증시에 필요한 '이것' ㅣ 이창환 영업부장 [찐코노미]](https://i.ytimg.com/vi/0rqb2ngK1So/mqdefault.jpg)

![[금상소] 소비하면서 돈 모으고, 입ㆍ출금만 해도 현금 쌓이는 ‘혜자상품’ 어때?](https://img.etoday.co.kr/crop/85/60/2077409.jpg)

![추석 연휴 앞두고 고속도로 정체 [포토]](https://img.etoday.co.kr/crop/300/190/2077826.jpg)