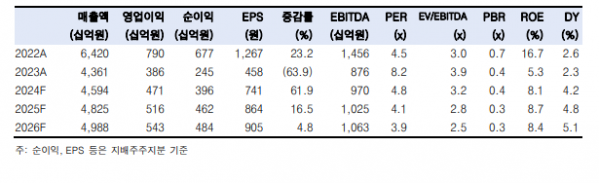

한국투자증권은 4일 팬오션에 대해 올해 4분기 건화물선 운임지수(BDI) 부진 등에 따른 감익이 예상되지만, 내년 1분기 중국 경기 반등 등을 비롯한 모멘텀이 기대된다고 평가했다. 목표주가를 기존 6000원에서 5600원으로 하향하고 투자의견 ‘매수’를 유지했다.

최고운 한국투자증권 연구원은 “팬오션의 3분기 실적은 벌크해운 시황이 성수기 기대감에 비해 부진했지만 컨테이너 부문에서 만회하며 시장 예상에 부합했다”면서도 “최근 BDI는 올해 들어 가장 부진하며 컨테이너 수익성도 3분기만큼 좋을 수는 없다”고 밝혔다.

이어 “중국 경기부양책 효과는 아직 체감하기 어렵고 현재로서는 중국 철광석 항만재고가 의미있게 감소하는 모습이 나와야 벌크해운 반등 기대감도 회복될 것”이라며 “실적 둔화와 투자심리 약세를 반영해 목표주가를 낮췄다”고 설명했다.

최 연구원은 “건화물선 수급은 변함없이 타이트하지만, 트리거만 잘 만나면 BDI는 상하이컨테이너운임지수(SCFI)보다 더 큰 폭의 상승이 가능하다”며 “중국 경기반등 뿐만 아니라 선박 환경규제 역시 중요한 모멘텀이 될 것”이라고 분석했다.

그러면서 “올해와 다르게 팬오션은 내년 선대를 효율적으로 늘리면서 운임 레버리지를 끌어올릴 준비가 돼 있다”며 “LNG 실적 성장 역시 본격화될 전망으로, 이런 안정적 이익 증가는 주주환원 의지를 뒷받침한다”고 덧붙였다.

![최장 10일 연휴…내년 10월 10일 무슨 날? [데이터클립]](https://img.etoday.co.kr/crop/140/88/2097539.jpg)

![사생활부터 전과 고백까지…방송가에 떨어진 '일반인 출연자' 경계령 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2097516.jpg)

![[단독] "AI에 진심" 정태영 부회장, '유니버스' 중동 세일즈 나섰다](https://img.etoday.co.kr/crop/140/88/1970536.jpg)

![[종합]'금융 컨트롤타워 재확인' 강한 리더십 통했다[김병환號 100일]](https://img.etoday.co.kr/crop/140/88/2097645.jpg)

![[종합] 뉴욕증시, ‘예측 불가’ 대선 앞두고 경계감 확산…다우 0.61%↓](https://img.etoday.co.kr/crop/140/88/2097675.jpg)

![[오늘의 핫이슈] 미국 대통령 선거](https://img.etoday.co.kr/crop/85/60/2097701.jpg)

![[오늘의 증시 리포트] 엔씨소프트, 3분기 뜻대로 되지 않은 호연](https://img.etoday.co.kr/crop/85/60/2097698.jpg)

![[오늘의 IR] 현대자동차·하이브·한화 등](https://img.etoday.co.kr/crop/85/60/2097694.jpg)

![[오늘의 투자전략] 금투세 폐지 기대감 유효…미 대선 경계는 심화](https://img.etoday.co.kr/crop/85/60/2097682.jpg)

![[환율전망] “강달러 부담 완화 속 위험자산 선호 유입…제한적 하락 전망”](https://img.etoday.co.kr/crop/85/60/2094609.jpg)

![[오늘의 증시일정] 제주항공·위메이드·GRT 등](https://img.etoday.co.kr/crop/85/60/2097688.jpg)

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/300/170/2097489.jpg)

![서울시립 김병주도서관 착공식 현장 나서는 김병주 MBK 파트너스 회장 [포토]](https://img.etoday.co.kr/crop/300/190/2097597.jpg)