한국투자증권은 LG전자에 대해 3분기 실적이 부진했지만, 투자 포인트는 유효할 것으로 전망했다. 투자의견은 ‘매수’, 목표주가는 16만 원을 유지했다. 전 거래일 기준 종가는 9만7200원이다.

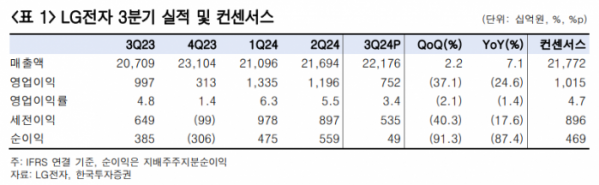

25일 박상현 한국투자증권 연구원은 “연결 기준 3분기 실적은 매출액 22조1764억 원, 영업이익 7519억 원”이라며 “영업이익 기준 당사 추정과 컨센서스를 각각 22.8%, 25.9% 하회한 어닝 쇼크”라고 했다.

박 연구원은 “LG이노텍을 제외한 별도 기준 영업이익도 한국투자증권 추정 7340억 원을 15.3% 하회한 6215억 원으로 부진했다”고 했다.

박 연구원은 “3분기 H&A사업부는 영업이익 5272억 원이라는 양호한 실적을 시현했다”며 “기업간거래(B2B) 제품 확판과 구독 가전 확장 덕분”이라고 했다.

그는 “지난해 대비 올해 3분기 누적 구독 가전 매출액은 50% 이상 증가한 것으로 파악된다”며 “현재는 국내 중심으로 운영되고 있지만 말레이시아, 대만, 태국, 인도 등으로 사업을 공격적으로 확장할 계획”이라고 했다.

박 연구원은 “HE사업부 영업이익은 494억 원”이라며 “올해 매출 1조 달성 목표의 webOS 사업은 순항 중인 것으로 파악되지만, 액정표시장치(LCD) 패널 가격 상승에 따른 수익성 악화가 컸다”고 했다.

그는 “VS사업부는 11억 원의 영업이익을 기록하며 겨우 적자를 면했다”며 “전기차 수요 부진과 소프트웨어 기반 자동차(SDV) 선행 투자 등 연구개발(R&D) 비용 증가 수익성 악화의 주요 원인”이라고 했다.

박 연구원은 “기업과 소비자간 거래(B2C) 가전 기업에서 B2B·플랫폼 기업으로의 전환에도 이상이 없다”며 “22일 공시된 기업가치 제고 계획대로라면 HVAC, webOS 등 중점 사업에서의 2030년 영업이익 비중은 현재 55%에서 76%로 늘어날 전망”이라고 했다.

그는 “기업 체질이 변화하며 벨류에이션이 리레이팅된다는 LG전자 투자 포인트는 여전히 유효하다”며 “현재 12개월 선행(12MF) 주가순자산비율(PBR)도 0.78배로 밸류에이션 부담도 적다”고 했다.

![최강록도 에드워드 리도 합류…‘냉부해2’가 기대되는 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2099738.jpg)

!["찐 팬은 아닌데, 앨범은 샀어요!"…요즘 아이돌 앨범, 이렇게 나옵니다 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2099712.jpg)

![[ENG/SUB]로제(ROSE)의 '아파트(APT.)'가 제니, 리사와 달랐던 점은?[컬처콕플러스]](https://i.ytimg.com/vi/4wzb-GxWitw/mqdefault.jpg)

![[급등락주 짚어보기] 삼부토건, 美 트럼프 당선에 우크라이나 종전 기대감 ‘上’](https://img.etoday.co.kr/crop/85/60/2099711.jpg)

![[오늘의 주요공시] 알테오젠·NAVER·KT 등](https://img.etoday.co.kr/crop/85/60/2098708.jpg)

![[장외시황] 사이냅소프트, 공모주 청약 시작](https://img.etoday.co.kr/crop/85/60/2099691.jpg)

![[종합] 코스피 2560선서 하락 마감...오후 들어 하락 폭 커져](https://img.etoday.co.kr/crop/85/60/2098020.jpg)

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/300/170/2099568.jpg)

![최고전략경영상 수상한 조욱제 유한양행 대표이사 사장 [포토]](https://img.etoday.co.kr/crop/300/190/2099771.jpg)