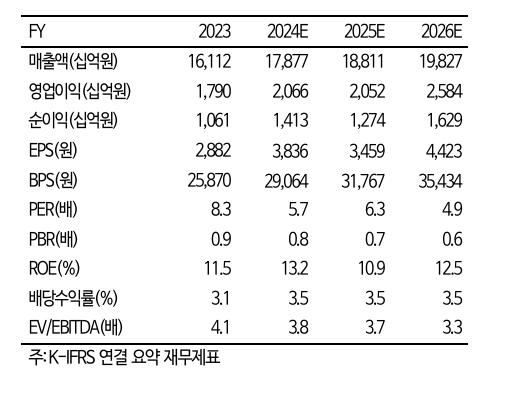

(출처=iM증권)

iM증권은 14일 대한항공에 대해 견조한 실적 속에서도 아시아나항공 인수 이후 경영 방향성 등 불확실성이 주가 하방 압력으로 작용하고 있다고 평가했다. 목표주가(3만1000원)와 투자의견(‘매수’)은 유지했다.

배세호 iM증권 연구원은 “대한항공의 올해 3분기 연결 기준 매출액은 전년 대비 8.2% 증가한 4조6000원, 영업이익은 14% 늘어난 6192억 원으로 예상된다”며 “추정 영업이익은 컨센서스를 3% 상회하는 것”이라고 밝혔다.

배 연구원은 “별도 기준 국제 여객 매출액은 계절적 성수기와 국제 여객 회복 추이에 따라 5.2% 증가한 2조6000억 원이 예상된다”며 “국제 여객 운임은 2.4% 감소가 예상되며, 견조한 여객 수요와 프레스티지 좌석의 높은 수요도가 유지돼 운임의 하락 폭이 제한적이었다”고 분석했다.

이어 “4분기에도 국제선 여객 운임, 화물 운임, 유류단가 하락 효과로 견조한 영업이익이 예상된다”면서도 “견조한 실적에도 주가 반등을 위해서는 대한항공과 아시아나항공의 합병 이후 경영 방향성 윤곽이 필요하며, 구체적으로는 중복 노선과 인력에 대한 방향성이 중요하다”고 진단했다.

그러면서 “하반기와 2025년 견조한 실적 전망, 기업 결합 이후 장기적 기업가치 개선 효과를 고려했을 때 현재 주가는 충분히 매수할 수 있는 구간”이라고 부연했다.

![1인 가구 청년들을 위한 다양한 소통 프로그램 '건강한 밥상' [십분청년백서]](https://img.etoday.co.kr/crop/140/88/2096058.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2096164.jpg)

![[1보] 尹지지율 20% 벽 무너졌다...“19%로 최저치” [한국갤럽]](https://img.etoday.co.kr/crop/140/88/2095110.jpg)

![2차전지 새로운 주도주 등장하나, 분야별 탑픽은 '이것' ㅣ 이창환 iM증권 영업부장 [찐코노미]](https://i.ytimg.com/vi/ZiFpzTXCCMY/mqdefault.jpg)

![[포토] 정은보 한국거래소 이사장, FTSE Russell CEO 면담](https://img.etoday.co.kr/crop/85/60/2096452.jpg)

![[오늘신상] 한화손보, 여성 정신질환 보장하는 건강보험 출시](https://img.etoday.co.kr/crop/85/60/2096438.jpg)

![[오늘신상] 카카오뱅크 '한달적금withG마켓' 출시](https://img.etoday.co.kr/crop/85/60/2096434.jpg)

![[오늘신상] KB손보, 운전자상해보험으로 재판 단계별 변호사 선임비 보장](https://img.etoday.co.kr/crop/85/60/2096393.jpg)

![서울에는 김밥·구미에는 라면…주말 분식 축제 [그래픽 스토리]](https://img.etoday.co.kr/crop/300/170/2096164.jpg)

![함용일 금감원 부원장, 고려아연 경영권 분쟁 등 자본시장 현안 관련 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2096151.jpg)