ISSB는 기업이 속해 있는 산업별로 직면해 있는 각각 다른 경영 상황을 고려하여 회사의 공시 요구 사항을 친절히 제시한다. 즉, 기업 지속가능성 공시 관련 ‘일반적인 요구사항(General Requirement)’은 S1으로, S2부터는 기후나 물, 사회, 거버넌스 등 ‘주제별 요구사항(Thematic Requirement)’을 ‘산업별’로 정의한다. 산업별로 특화된 설명과 가이드를 방대하게 제시하고 있다는 것은 사업마다 ESG 위험과 기회의 현실적인 차이를 감안해 통합 추진한다는 것의 방증이므로 분명 커다란 강점이다. 하지만 새로운 시도는 늘 혼란을 동반하기 마련이다.

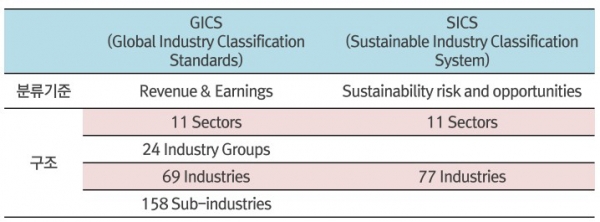

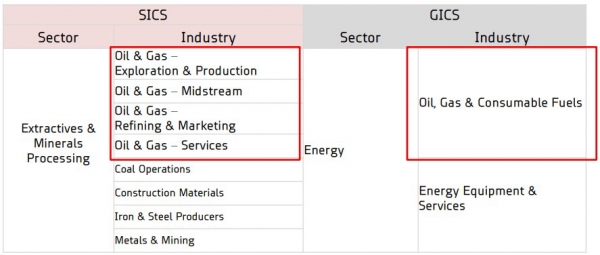

사실, 자산운용사나 투자 회사를 대상으로 ESG 평가와 등급, 통계를 제시하는 실무상 큰 그림에서 가장 먼저 부딪히게 되는 벽은 산업 분류다. ISSB의 산업 분류는 지속가능회계기준위원회(SASB)의 산업 분류인 ‘지속가능산업분류체계’(Sustainable Industry Classification System, 이하 SICS)를 기준으로 따르는데, 투자 업계에서 가장 많이 쓰는 ‘표준산업 분류체계’(General Industry Classification System, 이하 GICS)와는 작지 않은 차이가 있기 때문이다. GICS는 ‘재무적’ 동인(Financial Driver)이나 비즈니스 모델(Business Model)을 기준으로 산업을 조망하여 분류하지만, SICS는 ‘지속가능성’에 대한 도전과 기회를 기준으로 산업을 특징짓기 때문이다. 회사는 같은데 기관별로 산업을 분류하는 기준이 달라서 소속 업종이 다르다면 당연히 난감한 일 아닌가. 산업 구분에 대한 지속가능성 평가자와 이를 활용하는 투자자 입장을 살펴보고 대안을 찾아보자.

먼저 ESG 평가 업체의 고민은 무엇일까? ESG 평가 모델을 처음부터 만든다고 가정해 보자. 가장 먼저 할 일은 평가 지표들을 정의하고, 산업별로 지표나 가중치를 차등하는 일이다. 예컨대, 증권업계는 화학, 건설, 의료 업계와는 전혀 다르므로 ‘유해물질 관리’나 ‘폐기물 관리’ 지표가 없거나, 있더라도 본업 이외의 일부분일 것이므로 가중치를 적게 준다. 온실가스 배출량, 산업안전사고 평가 항목도 산업마다 노출도와 그 영향 정도가 다르므로, 결과 반영 정도가 많이 달라져야 합리적이다. 즉, ESG 평가 모형을 만들 때 E, S, G 항목들의 산업별 가중치를 각각 다르게 정의해야 하고, 여기에서 평가사마다 고유 방법론의 ‘철학과 로직’이 들어간다.

평가사마다 ESG 등급이 다르다는 비판이 생기는 근본적인 원인과 논란의 근간이 바로 여기에 있다. 예컨대, 흔히 회자되는 ESG 평가 등급이나 논란의 대표적인 사례인 테슬라(Tesla)나 맥도날드(Macdonald)의 ESG 등급이 다른 원인이 ‘산업별 가중치나 지표 포함 여부’ 차이에서 비롯된다는 것이다. 똑같은 회사의 ESG 등급이 왜 다르냐고 아무 분석이나 대안 없이 무턱대고 비난만 할 문제가 아니다. ‘워싱이 없나?’와 ‘평가 과정과 결과가 합리적인가?’의 질문으로 풀어야 하는 이슈다. ‘무엇이, 왜, 어떻게 다른 것인지’ 평가사의 방법론을 공개하고, 이에 대한 적절한 규율이나 규제로 풀어야 할 이유가 바로 여기에 있다. 산업별 차등 방식은 평가사의 관점과 철학이기 때문이다. 결과는 시장이 판단하면 된다.

이제 자산운용 업계로 가보자. 투자 비즈니스의 기본은 ‘시세보다 싸게 사서 비싸게 파는 것’이다. 이를 위해서는 해당 기업의 본래의 ‘기업가치’가 얼마인지부터 알아야 한다. 특정 기업의 적정 가치를 평가(Valuation)할 때, 회사의 제품이 날개 돋친 듯 팔리고 있는데 해당 ‘업종의 성장성’마저 크면 비록 지금은 다른 업종 회사와 똑같은 액수의 돈(이익)을 벌더라도 매년 이익이 늘어날 것이므로 회사 적정 가치는 더 높게 평가해야 한다. 반대로, 사업이 안정적이거나 사양 산업이라면 향후 이익은 정체되거나 점점 더 줄어들 것이므로, 그 회사의 기업가치는 상대적으로 더 낮게 산출하는 것이 합리적이다. 즉, ‘업종 기준’이 다르면 그 ‘이익에 대한 시장의 평가 가치’(Price Earnings Ratio, PER)가 전혀 달라지기 때문이다.

재무에 ESG 관점까지 결합하면 이슈는 조금 더 복잡해진다. 기관투자자가 ESG 펀드를 출시한다고 가정해 보자. 포트폴리오 구성 시, 산업별 ESG 우량 등급 기업이나 테마형 업종의 기업 바스켓’ 구성 시 산업 분류에 따라 대상 기업이 달라질 수 있다. 게다가 종목이 달라지면 투자 후 재무 성과 산출이나 사회적 성과 연계 시 결과가 크게 차이 날 수밖에 없다. 투자 의사결정 시 민감한 부분이다. 글로벌 연기금이나 자산운용사들이 ‘자체 평가 모델’을 보유하는 이유다. 다수의 평가사 등급에 휘둘리기보다, 기관 자체의 ‘철학과 원칙, 방법론’에 의해서 스스로 투자를 판단하고 ESG를 적용하기 위함이다. 그것이 고객 돈을 맡은 스튜어드(Steward)로서 가장 기본적인 책임을 능동적으로 다하는 것이기 때문이다. 지속가능투자의 세부 공시가 필요한 이유다.

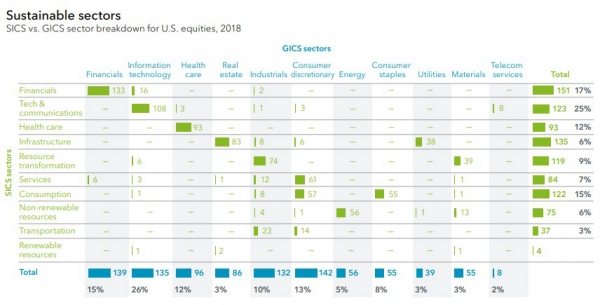

블랙록은 투자 의사결정 시, GICS와 SICS 산업 분류를 상호 매핑해 자체 판단에 의해 적용한다. 예컨대, 미국의 943개 기업 대상으로 인덱스 구성 시, 금융 섹터(Financials)는 GICS 기준으로 139개인데, SICS 기준으로는 151개인데 그중 16개 기업이 IT로 분류되었다. 가령, 카카오 뱅크나 네이버 파이낸셜, 빅테크 금융플랫폼 기업이 금융에 속하는가, 아니면 IT 업종인가. 블랙록은 이러한 차이를 감안해 기업을 분류하고, 인덱스를 어떻게 관리하고 적용하고 있는지를 공시하고 있다.

재무와 지속가능성은 기업을 보는 관점이 다르므로, ISSB 가이드라인은 그 활용 방안을 반드시 점검하며 봐야 한다. 하지만, ISSB는 서로 다른 두 관점의 통합을 지향한다. 재무 중심의 통합이다.

![최장 10일 연휴…내년 10월 10일 무슨 날? [데이터클립]](https://img.etoday.co.kr/crop/140/88/2097539.jpg)

![사생활부터 전과 고백까지…방송가에 떨어진 '일반인 출연자' 경계령 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2097516.jpg)

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

![[종합] 금투세 소멸에 양대 지수 급등 마감…외인·기관 코스닥 ‘쌍끌이 사자’](https://img.etoday.co.kr/crop/140/88/1961259.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[1보] 뉴욕증시 하락…다우 0.61%↓](https://img.etoday.co.kr/crop/85/60/2095986.jpg)

![[마감 후] 층간소음이 사라지는 날이 오길](https://img.etoday.co.kr/crop/85/60/1911058.jpg)

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/300/170/2097489.jpg)

![서울시립 김병주도서관 착공식 현장 나서는 김병주 MBK 파트너스 회장 [포토]](https://img.etoday.co.kr/crop/300/190/2097597.jpg)