투입 비용 상승, 달러 약세, 높은 세금 등 난관

12일(현지시간) 블룸버그통신에 따르면 애플·아마존·마이크로소프트·알파벳·페이스북, 일명 빅테크 주가들이 최근 사상 최고치 기록을 갈아치웠다.

7일 애플 주가는 144.57달러를 기록, 이전 최고치인 1월 26일의 143.16달러를 넘어섰다. 아마존도 6일 3675.74달러로 지난해 9월 2일 터치한 3531.45달러를 돌파해 약 10개월 만에 최고치를 경신했다. 마이크로소프트도 지난달 사상 최고치를 갈아치우고 시가총액 2조 원 클럽에 가입했다.

6월 초 이후 이들 다섯 개 기업이 S&P500 지수를 넘어섰고 같은 기간 이들의 시가 총액은 1조 달러 이상 늘어났다.

S&P500 정보기술 섹터는 올해 들어 16%가량 상승했다.

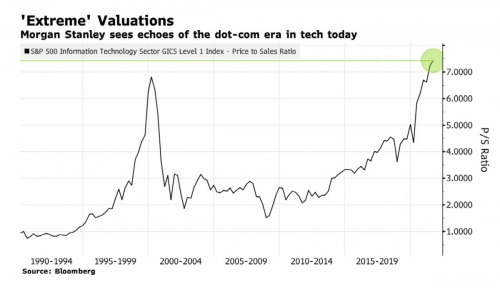

모건스탠리웰스매니지먼트는 “해당 분야의 주가매출비율(PSR)이 7.4로 2000년 닷컴버블 막판 수준으로 올랐다”면서 “밸류에이션이 매우 극단적”이라고 평가했다.

문제는 기술기업들을 둘러싼 환경이 치솟은 주가를 떠받쳐 줄 수 있는가에 있다.

리사 샬럿 모건스탠리웰스매니지먼트 최고투자책임자(CIO)는 “기술분야의 수익성과 실적이 취약하다”면서 “전례 없는 역풍이 불고 있다”고 지적했다.

그는 역풍으로 투입 비용 상승, 달러 약세, 높은 세금, 엄격한 규정, 치열해진 경쟁 등을 꼽았다.

최근 경제 활동 재개에 따른 성장이 오래가지 못할 수 있다는 전망이 시장에 반영되면서 10년물 미국 국채 금리가 3월 1.7%에서 1.3% 아래로 떨어졌다.

기술주 상승세도 이 같은 시장 분위기를 탔다.

그러나 국채 금리가 다시 오르기 시작하면 밸류에이션 압박이 더 심해질 것이라는 분석이다.

테드 모튼슨 베어드증권 전략가는 원자재 가격 상승과 인플레이션 징후를 잠재적 위험 요인으로 지목했다.

![[단독] 56년의 대장정…현대차 글로벌 누적생산 1억 대 돌파](https://img.etoday.co.kr/crop/140/88/2046866.jpg)

!['연봉 7000만 원' 벌어야 결혼 성공?…실제 근로자 연봉과 비교해보니 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2046906.jpg)

!['5000원' 백반집에 감동도 잠시…어김없이 소환된 광장시장 '바가지'? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2046871.jpg)

![세계 곳곳에 미니공장…현대차 생산전략 ‘다품종 유연생산’으로 [현대차 글로벌 누적생산 1억대]](https://img.etoday.co.kr/crop/85/60/2046817.jpg)

![[아시아증시] 일본증시 사상 최고치 경신…중국 부정적 GDP 전망 탓 하락](https://img.etoday.co.kr/crop/85/60/2046961.jpg)

![[정치대학] 박성민 “홍준표가 한동훈 욕하는 이유? 대선 출마하려고!”](https://img.etoday.co.kr/crop/300/170/2046987.jpg)

![채상병 특검법 국회 본회의 통과 [포토]](https://img.etoday.co.kr/crop/300/190/2047019.jpg)