2020년 글로벌 자동차 시장은 올해보다 약 0.4%(35만 대 수준) 증가한 8730만 대에 머물 것으로 전망된다.

미국과 서유럽 판매는 올해보다 더 하락하는 반면, 중국과 인도ㆍ브라질 등 신흥국 중심의 회복세가 이어질 것으로 관측된다.

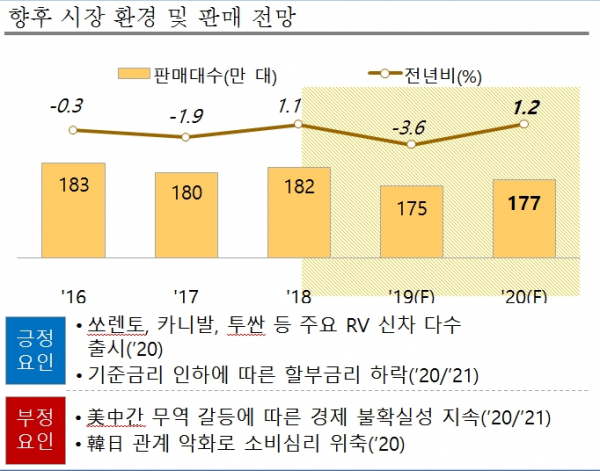

소비심리가 위축된 내수시장은 잇따른 신차 출시에도 증가세는 1.2% 수준에 머물 것으로 예상된다.

29일 현대차그룹 산하 글로벌경영연구소 이보성 소장(상무)은 한국자동차기자협회 회원사를 대상으로 한 '2020년 경영환경 전망' 세미나를 통해 이같이 밝히고 "중국과 인도 등 신흥시장이 회복세 보일 것으로 전망되는 반면, 미국과 서유럽 신차 판매가 부진해 사실상 글로벌 자동차 시장이 정체될 것"이라고 분석했다.

연구소가 IHS와 주요국 경기상황 등을 분석한 결과를 보면 △미국(-1.6%)과 △서유럽(-3.0%) △러시아(-0.6%) △중동(-2.0%) 자동차 시장이 올해보다 위축될 것으로 보인다.

반면 올해까지 극심한 판매 부진을 겪었던 △중국( 3.9%)과 △인도( 4.0%) △브라질( 3.2%) △아세안( 5.5%) 시장이 회복세에 접어들 것으로 예상한다.

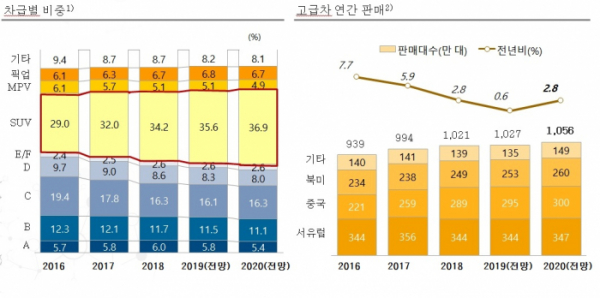

◇유가 내림세에 SUV와 고급차 증가…중국 중심 전기차 폭증=차급별로 살펴보면, 상승 폭이 둔화했으나 여전히 SUV 인기가 지속한다.

나아가 유가 하락에 따른 고급차 또는 대배기량 모델의 판매가 증가할 것으로 기대된다. 유가와 별개로 유럽을 중심으로 친환경 전기차 판매도 큰 폭의 상승세가 기대된다.

특히 올해 1027만대 수준에 머물렀던 고급차 판매가 내년에는 2.8% 증가한 1056만 대에 이를 것으로 전망된다. 고급차 증가세는 2016년 7.7% 증가세를 보인 이후 2017년(5.9%)과 2018년(2.8%), 올해(약 0.6%)까지 계속해서 줄었다.

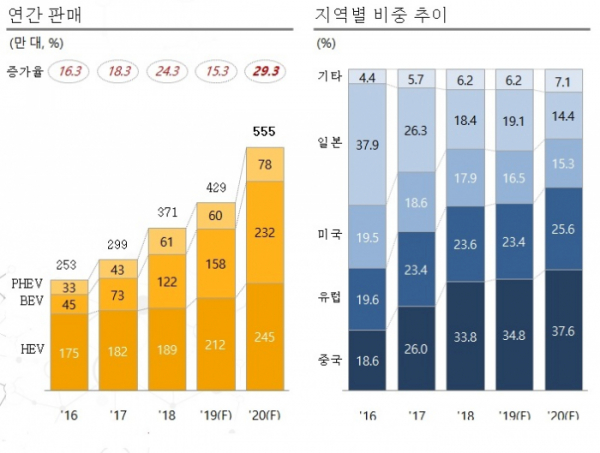

전기차 시장은 주요국의 정책 변화에 따라 내년부터 폭발적인 성장세를 이어갈 것으로 보인다.

올해 글로벌 전기차 판매는 지난해보다 약 15.3% 증가한 429만 대에 달할 것으로 분석된다. 내년에는 무려 29.3% 증가한 555만 대가 될 것이라는 전망이 지배적이다.

배경에는 유럽과 중국의 정책변화가 서려 있다. 먼저 유럽의 이산화탄소 규제 강화정책에 따라 다수의 전기차가 내년 출시를 준비 중이다. 중국 역시 2021년부터 전기차 보조금 폐지를 공언한 상태여서 내년 판매가 정점에 달할 수 있다는 전망이 설득력을 얻고 있다.

지역별로 미국에서는 포드와 혼다, 폭스바겐, BMW, 다임러 등이 캘리포니아 주 정부와 연비개선에 합의하면서 전기차 영역이 확대될 것으로 관측된다.

이밖에 중국 주요 업체가 인도시장을 겨냥해 잇따라 상용 전기차 출시를 예고했고, 토요타와 미쓰비시 등 일본 기업이 아시아 주요 국가에 전기차 설비 확대, 또는 현지 정부와 전기차 공동개발에 나서면서 수요 확대가 이어질 것으로 분석된다.

◇미국과 유럽 2년 연속 판매 하락 불가피=주요 시장별 상황은 엇갈릴 것으로 보인다.

먼저 미국은 올해 주요 승용차 판매부진 탓에 지난해보다 1.1% 수준 감소한 1708만 대에 머물 것으로 예상한다. 현대차와 기아차는 SUV 제품 확대를 통해 전년 대비 소폭 판매 상승을 기록하면서 자연스레 점유율 개선세도 이어졌다.

반면 내년 미국시장은 2년 연속 판매 감소가 불가피할 것으로 보인다.

내년 미국 신차 판매는 올해보다 약 28만대(1.6%) 감소한 1680만 대에 머물 것으로 관측된다. 2010년 이후 미국 자동차 시장이 1700만 대에 못 미친 것은 내년이 처음일 것이라는 전망마저 나온다.

미국 기준금리 하락에 따른 자동차 할부판매 여건 개선, SUV 중심의 신차 확대가 예상되지만, 미국과 중국의 무역갈등 여파가 이를 상쇄할 것이라는 견해가 설득력을 얻고 있다.

유럽 자동차 시장은 지난해와 올해까지 극심한 부진에 시달렸다. 새로운 연비 기준이 도입되면서 원활한 생산이 불가능했다. 그 탓에 올해 상반기까지 국내 유럽 수입차 역시 물량 부족을 겪기도 했다.

내년 상황도 쉽지 않을 것으로 보인다. 폭스바겐을 중심으로 소형 전기차가 확대되고 무역 리스크 일부가 해소될 것으로 전망되나, 여전히 디젤 수요에 집중하고 있는 현지 완성차 메이커들의 신차 공급이 위축될 것이라는 게 중론이다.

올해 연말까지 전체 유럽 판매는 작년보다 1.0% 감소한 1756만 대, 내년에는 올해보다 3.0% 더 감소한 1703만 대 수준까지 하락할 것으로 우려된다.

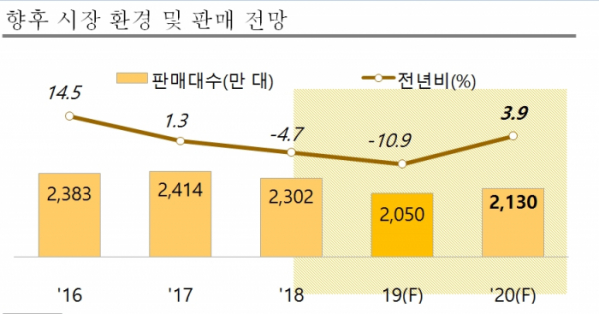

◇내년 중국과 인도 회복세도 올해 기저효과=글로벌 최대 자동차 시장인 중국은 올 한해 두 자릿수 내림세를 보였다.

올해 중국 자동차 시장은 지난해 2302만 대보다 무려 10.9% 하락한 2050만 대에 머물 것으로 보인다.

미국과 무역갈등이 지속하는 가운데 중국 정부의 경기부양책이 자꾸 미뤄진 탓이다. 나아가 주요 지역의 판매회사가 악성 재고처리에 시달리면서 부침을 겪었다.

현대차와 기아차 역시 각각 베이징현대 1공장과 옌청기아 1공장을 폐쇄하거나 매각하는 등 구조조정을 피하지 못했다.

다만 내년 전망은 긍정적이다. 내연기관차 판매가 주춤한 가운데 전기차 판매가 폭발적으로 증가할 것이라는 관측이 지배적이다. 2021년부터 중국 정부가 사실상 전기차에 대한 보조금 지급을 중단할 것이라는 전망이 전기차 구매를 부추길 것으로 보인다.

나아가 2021년 공산당 창당 100주년을 앞두고 중국 정부가 미뤄왔던 경기부양책을 꺼내 들 것이라는 관망이 자동차 시장에 긍정적 환경으로 분석된다.

미국과 무역갈등이 전면 해결보다 소폭의 개선세인 '스몰 딜'을 반복할 것이라는 전망도 연이어 나온다. 이를 바탕으로 내년 중국시장은 올해보다 약 3.9% 증가한 2130만 대에 달할 것으로 글로벌경영연구소는 전망했다.

글로벌 4위 자동차 시장인 인도 역시 올해 극심한 부진을 씻고 내년 회복세에 접어든다.

올해 인도 자동차 시장은 전년 대비 13.5%나 줄어든 292만 대에 머물렀다. 경기 부진과 금융 경색으로 인한 소비심리 위축이 원인이었다.

내년에는 경제정책의 불확실성이 해소되고 경기가 회복 국면에 접어들면서 자동차 시장에도 긍정적 전망이 나온다. 내년 인도 차 시장은 올해보다 4.0% 늘어난 303만 대에 달할 것으로 전망된다.

참고로 2018년 인도 자동차 시장은 337만 대 수준이었다.

◇내년에도 내수시장 신차 봇물…그럼에도 성장세 1.2% 수준=내년 국내 자동차 시장은 올해보다 개선될 것으로 관측된다.

다만 올해부터 시작해 내년까지 이어질 '슈퍼 신차 사이클'을 생각하면 상대적인 증가세는 소폭에 머물 것으로 보인다.

올해 국내 자동차 시장은 지난해보다 3.6% 감소한 175만 대 수준에 머물 것으로 보인다.

반면 내년에는 올해 등장한 신차가 본격적인 내수판매 확대에 나서는 것은 물론, 내년에도 주요 신차가 잇따라 시장에 쏟아질 것으로 전망되면서 긍정적 신호가 이어지고 있다.

내년 국내 자동차 시장은 올해보다 1.2% 증가한 177만 대에 이를 것으로 전망된다.

미국과 중국의 무역갈등에 따른 경제 불확실성이 증가하고 여전히 답보 상태에 머무는 한일관계 악화로 인해 소비심리가 위축될 것으로 관측된다.

그런데도 올해에 이어 내년에는 현대차 투싼과 기아차 중형 SUV 쏘렌토와 미니밴 카니발 등 주요 효자 모델에 완전변경 모델을 선보이는 만큼, 판매 성장을 주도할 것으로 기대된다.

나아가 기준금리 인하에 따라 할부금리가 하락한 점도 신차 판매에 긍정적 환경으로 추려진다.

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![[단독] “북한군 1차 전멸, 우크라이나 아닌 러시아 포격 탓”](https://img.etoday.co.kr/crop/140/88/2096900.jpg)

![[포토] 현대백화점, ‘미켈레 끼아를로 바르베라 다스티’ 국내 첫선](https://img.etoday.co.kr/crop/85/60/2097434.jpg)

![[집땅지성] "신혼부부가 무조건 월세로 시작해야 하는 이유"](https://img.etoday.co.kr/crop/300/170/2097414.jpg)

![대통령 없는 국회 예산안 시정연설…분주한 여야 원내대표 [포토]](https://img.etoday.co.kr/crop/300/190/2097362.jpg)