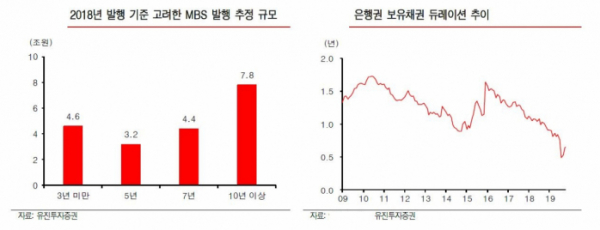

13일 투자은행(IB) 업계에 따르면 12월부터 안심전환대출관련 20조 원의 MBS가 발행된다. 2015년 발행된 안심전환대출관련 MBS를 고려할 때 10년 이상 물이 7조8000억 원에 달한다. 과거 주택금융공사는 안심전환대출관련 MBS를 2주 간격으로 3조 5000억 원 내외를 발행했다. 이를 반영하면 월간 7조 원 내외의 MBS가 발행된다.

문제는 은행들이 이를 사들이기 위해 다른 크레딧물을 팔 수 있다는 우려가 커지고 있다.

실제 2015년도 MBS 발행 시 은행권은 MBS 인수에 따른 부담을 완화하기 위해 국채, 금융채, 회사채 등 다른 채권을 대량으로 팔았다. 실제 2015년 2분기 중 은행권의 유동화 증권 투자가 16조 3000억 원 증가했지만 국채(-6조 3000억 원), 금융채(-4조 8000억 원), 회사채(7000억 원) 등의 투자는 11조7000억 원이나 감소했다. 은행권의 MBS 인수가 다른 채권의 수요를 구축했고, 이는 금리 상승 교란 요인으로 작용했다.

유진투자증권 신동수 연구원은 “만기가 긴 MBS 인수는 은행권에 부담 요인으로 작용할 수밖에 없다. 현재 은행권의 보유채권 가중평균만기는 0.65년에 불과하나 과거 안심전환 대출 MBS는 모두 3년 이상 물로 발행됐다”라고 설명 했다. 이어 “ 더구나 은행권의 MBS 의무보유기간은 협의 중이나 대략 3~5년 내외로 결정될 가능성이 크다. 만기가 긴 채권 보유 시 금리 변동에 따른 위험성은 높아질 것이다”라고 덧붙였다.

!['2024 여의도 서울세계불꽃축제' 숨은 명당부터 사진 찍는 법 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2084913.jpg)

!["원영 공주님도 들었다고?"…올가을 트렌드, '스웨이드'의 재발견 [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2085060.jpg)

!["아직은 청춘이죠"…67세 택배기사의 하루 [포토로그]](https://img.etoday.co.kr/crop/140/88/2084939.jpg)

![[주간증시전망] 금리 인하 직접적인 수혜 기대…성장주·배당주 주목](https://img.etoday.co.kr/crop/85/60/2078459.jpg)

![[베스트&워스트] 태성, 엔비디아 CEO ‘블랙웰’ 수요 일축에 38%↑](https://img.etoday.co.kr/crop/85/60/2085125.jpg)

![[베스트&워스트] 인스코비, 美 FDA 3상 진행 한국 기업 중 최초 뉴욕 거래소 상장 기대감에 31%↑](https://img.etoday.co.kr/crop/85/60/2085107.jpg)

![[금상소] 다음주 기준금리 인하 가능성↑… 고금리 예·적금 막차타자](https://img.etoday.co.kr/crop/85/60/2083592.jpg)

![[오늘의 주요공시] 대한전선·고려아연·LS마린솔루션 등](https://img.etoday.co.kr/crop/85/60/2085102.jpg)

![[급등락주 짚어보기] 인스코비, 美 FDA 3상 진행 한국 기업 중 최초 뉴욕 거래소 상장 기대감에 ‘상한가’](https://img.etoday.co.kr/crop/85/60/2085087.jpg)

![[장외시황] 쓰리에이로직스, 코스닥 상장 위한 증권신고서 제출](https://img.etoday.co.kr/crop/85/60/2085071.jpg)

![[종합] 코스피, 4거래일 만에 상승 마감…코스닥은 0.90%↑](https://img.etoday.co.kr/crop/85/60/2085058.jpg)

!["원영 공주님도 들었다고?"…올가을 트렌드, '스웨이드'의 재발견 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2085060.jpg)

!['김건희 특검법' 등 재표결 3건 모두 부결 [포토]](https://img.etoday.co.kr/crop/300/190/2085073.jpg)