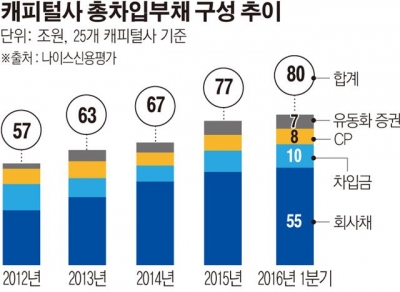

1일 나이스신용평가에 따르면 국내 주요 25개 캐피털사의 총 부채는 올해 1분기 말 기준 80조 원으로 사상 최고치를 기록했다. 이는 지난해 말 기준 77조 원과 견주면 3개월 만에 3.9% 늘어난 수치다. 2008년 말과 비교하면 1.8배 늘었다.

부채의 질도 나빠졌다. 25개 캐피털사의 총차입부채에서 1년 이내 만기가 도래하는 부채의 비중은 올해 1분기 말 45%로 금융위기 당시인 2009년(46%) 수준만큼 악화했다. 이 수치는 2012년 40%를 저점으로 지속 상승하고 있다.

캐피털사의 재무구조가 나빠진 것은 회사채 발행 여건이 악화했기 때문이다. 캐피털사의 총 부채 중 70%는 회사채가 차지한다. 신용등급 하락과 업황 악화로 캐피털사의 회사채 차환율이 낮아지면 이들 회사의 단기 상환 부담은 커질 수밖에 없다. 올해 1분기 말 기준 25개 캐피털사의 회사채 가중 평균 잔존 만기(듀레이션, Duration)는 1.84년으로 2011년 2.03년에 비해 0.19년 늘었다.

상황이 이렇자 캐피털사는 회사채보다는 발행이 쉬운 자산유동화증권(ABS)에 의존하고 있다.

금융감독원에 따르면 여전사(카드사ㆍ할부사)의 올해 1~3월 ABS 발행금액은 4조8000억 원으로 지난해 같은 기간에 비해 34.8%(1조2000억 원) 뛰었다. 롯데캐피탈, 산은캐피탈, KT캐피탈이 올해 ABS 시장에 신규 진출했다. 회사채보다 만기가 짧은 ABS는 발행 회사의 매출채권, 여전채 등을 담보로 한다.

하반기 전망도 밝지 않다. 디젤 연비 조작으로 폭스바겐, 아우디의 차량 대부분이 판매 중지되면서 폭스바겐파이낸셜의 재무 안정성은 나빠질 수밖에 없다. 현재 A+인 이 회사의 신용등급이 낮아지는 것은 시간 문제인 것으로 업계는 판단하고 있다. 이밖에 기업 구조조정 현안과 국내 경제성장률도 캐피털사에 우호적이지 않다.

황철현 나이스신평 신용평가본부 실장은 “양극화된 캐피털 조달 환경이 지속하면 중형그룹이나 기타금융계열 회사의 유동성 대응 능력이 떨어질 것”이라고 말했다.

![최장 10일 연휴…내년 10월 10일 무슨 날? [데이터클립]](https://img.etoday.co.kr/crop/140/88/2097539.jpg)

![사생활부터 전과 고백까지…방송가에 떨어진 '일반인 출연자' 경계령 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2097516.jpg)

![전남 ‘폐교’ 844곳 가장 많아...서울도 예외 아냐 [문 닫는 학교 4000곳 육박]](https://img.etoday.co.kr/crop/140/88/2096215.jpg)

![[종합] 금투세 소멸에 양대 지수 급등 마감…외인·기관 코스닥 ‘쌍끌이 사자’](https://img.etoday.co.kr/crop/140/88/1961259.jpg)

!["성냥갑은 매력 없다"…정비사업 디자인·설계 차별화 박차 [평범한 건 NO, 특화설계 경쟁①]](https://img.etoday.co.kr/crop/140/88/2096997.jpg)

![[단독] '부정‧부패' 의혹 장애인아이스하키협회, 상위기관 중징계 처분 뭉갰다](https://img.etoday.co.kr/crop/140/88/2095914.jpg)

![전문가ㆍ금융업계 평가와 앞으로 바라는 금융위원장 [김병환號 100일]](https://img.etoday.co.kr/crop/85/60/2093864.jpg)

![[종합]'금융 컨트롤타워 재확인' 강한 리더십 통했다[김병환號 100일]](https://img.etoday.co.kr/crop/85/60/2097645.jpg)

![취임 후 공식발언 '대출 126번ㆍ은행 97번'…가계부채 해결 진두지휘'[김병환號 100일]](https://img.etoday.co.kr/crop/85/60/2094723.jpg)

![[급등락주 짚어보기] 노랑풍선·참좋은여행, 中 무비자 입국 허용에 ‘上’…네이처셀↑](https://img.etoday.co.kr/crop/85/60/2097646.jpg)

![[오늘의 주요 공시] SK이노베이션ㆍ한국타이어ㆍ엔씨소프트ㆍ지누스 등](https://img.etoday.co.kr/crop/85/60/2096304.jpg)

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/300/170/2097489.jpg)

![서울시립 김병주도서관 착공식 현장 나서는 김병주 MBK 파트너스 회장 [포토]](https://img.etoday.co.kr/crop/300/190/2097597.jpg)