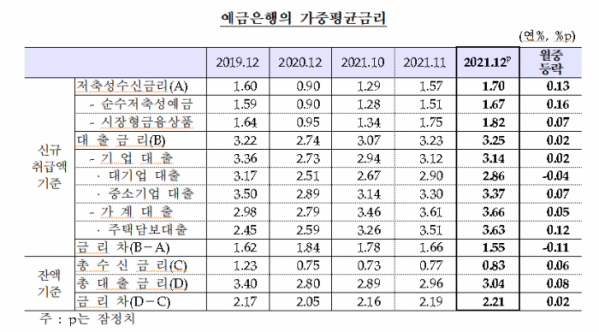

한국은행이 28일 발표한 '12월 금융기관 가중평균 금리' 통계에 따르면 예금은행의 주택담보대출 금리(가중평균·신규취급액 기준)는 연 3.63%로 전달보다 0.12%포인트(p) 또 올랐다. 직전 최고 기록인 2014년 5월(3.63%)와 같다.

신용대출 금리는 연 5.16%에서 5.12%로 0.04%p 줄었다. 7개월 연속 오름세를 이어가다 조정된 모습이다.

이에 따라 전체 가계대출 금리는 연 3.61%에서 3.66%로 0.05%p 올랐다. 연 3.66%의 가계대출 금리는 직전 최고치인 2018년 8월(3.66%)과 같은 수준이다.

예금은행의 12월 신규 취급 가계대출 가운데 고정금리 비중은 17.9%로 11월(17.7%)보다 17.9 0.2%p 올랐다. 고정금리 하락과 정책모기지 취급규모가 감소한 반면, 고정-변동 금리간 스프레드가 줄면서 상승한게 혼재됐다는 게 한은의 설명이다.

송재창 한은 경제통계국 금융통계팀장은 "주담대의 경우는 변동금리 대출은 올랐고, 고정금리는 하락하는 모습이었다"며 "그럼에도 전체적으로 전달보다 12bp나 상승했다"고 말했다.

송재창 팀장은 "신용대출금리는 5~11월 7개월 연속 상승하다가 일부은행에서 고신용자 대상 대출상품 재개하는 모습 보이면서 조금 조정됐다"고 설명했다.

향후 전망에 대해서는 "작년 11월 기준금리 인상 효과 등으로 1월에도 지표 시장금리가 상승 추세인 것은 대출금리의 추가 상승 요인"이라며 "하지만 대출금리 하방 요인으로서 은행권의 대출 재개와 함께 고신용자 저금리 대출이 늘어나는 추세도 있다"고 설명했다.

기업 대출 금리(연 3.14%)도 11월(3.12%)보다 0.02%p 높아졌다. 2020년 2월(3.19%) 이후 최고 수준이다.

대기업 대출 금리가 0.04%p(2.90→2.86%) 떨어졌지만, 중소기업 대출 금리는 0.07%p(3.30→3.37%) 올랐다.

기업 대출과 가계대출 금리를 모두 반영한 예금은행의 전체 대출금리(가중평균·신규취급액 기준) 평균은 11월(3.23%)보다 0.02%포인트 높은 3.25%로 집계됐다.

예금은행의 저축성 수신(예금) 금리 평균도 연 1.57%에서 1.70%로 0.13%p 상승했다. 기준금리 인상, 은행의 연말 유동성 관리 노력, 시장금리 상승 등에 영향을 받았다는 게 한은의 설명이다. 1.70%의 저축성 수신 금리는 2019년 6월(1.79%) 이후 2년 6개월 내 최고 수준이다.

예금은행 신규 취급액 기준 대출 금리와 저축성 수신 금리의 차이, 즉 예대마진은 1.55%포인트로 11월(1.66%)보다 0.11%포인트 낮아졌다.

신규 취급 기준이 아닌 잔액 기준으로는 총수신 금리(0.83%)가 0.06%포인트, 총대출 금리(3.04%)도 0.08%포인트 올랐다. 예대마진(2.21%p)은 0.02%포인트 확대됐다. 2019년 8월(2.21%p) 이후 2년 4개월 만의 최대폭이다.

은행 외 금융기관 가운데 상호저축은행의 예금금리(1년 만기 정기예탁금 신규취급액 기준)는 연 2.47%로 한 달 새 0.11%p 올랐다.

상호금융(1.62%), 새마을금고(2.20%), 신용협동조합(2.14%)에서도 각 0.21%포인트, 0.10%p, 0.11%p씩 예금금리가 높아졌다.

대출금리의 경우 신용협동조합(4.12%·+0.14%p), 상호금융(3.68%·+0.10%p), 새마을금고(3.98%·+0.07%p), 상호저축은행(9.48%·+0.16%p)에서 모두 상승했다.

![[단독] 부모-자녀 한 동네 사는 실버타운 만든다더니…오세훈표 '골드빌리지' 무산](https://img.etoday.co.kr/crop/140/88/2105453.jpg)

![김장 잘못하다간…“으악” 손목‧무릎 등 관절 주의보 [e건강~쏙]](https://img.etoday.co.kr/crop/140/88/2105671.jpg)

!["아이 계정 삭제됐어요"…인스타그램의 강력 규제, '진짜 목표'는 따로 있다? [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2105286.jpg)

![[특징주] 한글과컴퓨터, 글로벌 AI 기업과 협업 기대감에 강세](https://img.etoday.co.kr/crop/85/60/2105768.jpg)

![[특징주] 티디에스팜, 세계최초 핫멜트 기술 기반 '리바스티그민 치매 패치' 개발완료 소식에 강세](https://img.etoday.co.kr/crop/85/60/2105749.jpg)

![[특징주] 비에이치아이, 신한울 3·4호기 SMR 공통 적용 부품 640억 원 규모 수주 성공 소식에 강세](https://img.etoday.co.kr/crop/85/60/2105733.jpg)

![[특징주] 코스닥 대장주 알테오젠, 12% 급락…2위 에코프로비엠에 왕좌 뺏기나](https://img.etoday.co.kr/crop/85/60/2105724.jpg)

![[컬처콕 플러스] "GD 음악은 콜라에 끓인 라면 맛"…지드래곤 무한 매력 톺아보기](https://img.etoday.co.kr/crop/300/170/2105657.jpg)

![절기상 소설, 눈 대신 낙엽 [포토]](https://img.etoday.co.kr/crop/300/190/2105757.jpg)